Du lundi au vendredi

9h 12h30 · 14h 19h

L’obligation d’électrifier la flotte automobile en entreprise

La loi LOM, ou loi d’orientation des mobilités, introduit une réforme majeure pour moderniser les politiques de mobilité en France, avec un accent particulier sur la durabilité et l’accessibilité des transports.

L’objectif principal est de redéfinir la mobilité des citoyens en réponse aux enjeux environnementaux, en visant la neutralité carbone d’ici à 2050. Cette loi prévoit un investissement massif dans les infrastructures de transport et propose des mesures clés, telles que :

- l’amélioration des réseaux existants,

- la mise en place de zones à faibles émissions,

- ainsi que la promotion des véhicules électriques et des modes de transport alternatifs.

Elle encourage également les entreprises à adopter des véhicules moins polluants et favorise l’utilisation du vélo et du covoiturage. Par ailleurs, la LOM prévoit des incitations financières pour les usagers, telles que :

- le forfait mobilité de 400 € pour les déplacements en covoiturage ou à vélo,

- et des réductions sur les péages pour les véhicules à carburants alternatifs.

Mais ce n’est pas tout : elle s’engage à :

- à promouvoir les navettes autonomes,

- rendre le permis de conduire plus accessible,

- et à réduire le coût des pièces détachées automobiles, tout en s’attaquant au monopole des constructeurs.

Lisez notre article à propos de :

Évolution du pourcentage obligatoire de véhicules électriques dans une flotte d'entreprise

Pour plus de précisions concernant cette loi d’Orientation des Mobilités (LOM), depuis 2022, les entreprises de plus de 50 salariés avec une flotte de 100 véhicules ou plus doivent intégrer des véhicules propres lors du renouvellement de leur parc automobile.

Les quotas imposés augmentent progressivement :

- 10 % en 2022,

- 20 % en 2024,

- 40 % en 2027,

- et 70 % en 2030.

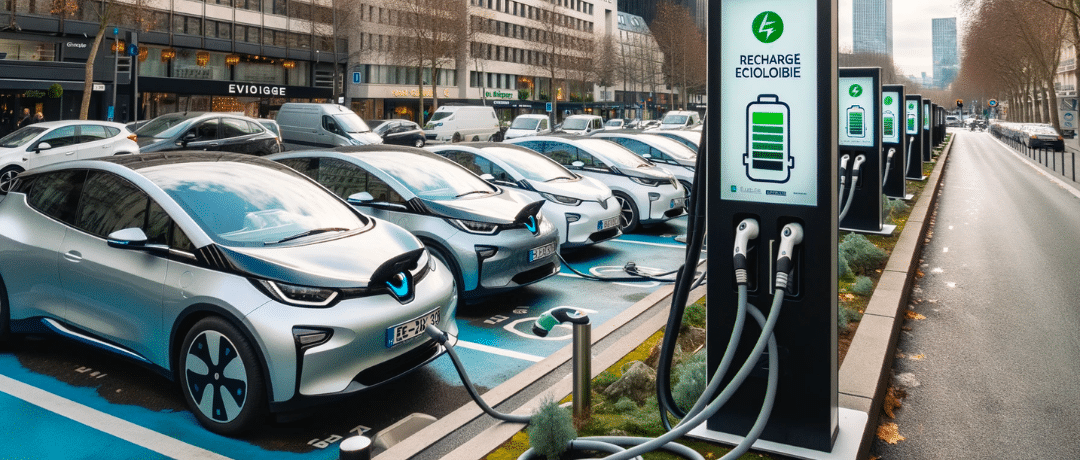

Les entreprises doivent également installer des infrastructures de recharge dans leurs parkings, avec des obligations spécifiques selon la taille et l’ancienneté des bâtiments. Bien qu’aucune sanction ne soit encore prévue pour non-conformité, anticiper ces obligations offre des avantages financiers et améliore l’image de l’entreprise.

Pour réussir la transition, il est recommandé de faire appel à des experts pour optimiser la gestion de la flotte et respecter les réglementations tout en maximisant les bénéfices économiques et environnementaux.

Lisez notre article à propos de :

Néanmoins, une étude de Transport & Environment (T&E) révèle que près de 60 % des entreprises françaises ne respectaient pas les quotas de verdissement de leurs flottes en 2023. Comme cité ci-dessus, la législation impose aux entreprises de plus de 50 salariés des obligations strictes pour intégrer un certain pourcentage de véhicules à faibles émissions dans leurs flottes. Pourtant, de nombreuses entreprises peinent à atteindre ces objectifs, malgré les sanctions financières prévues pour les récalcitrants.

De ce fait, un nouveau projet de loi vise à renforcer ces quotas et à exclure les véhicules hybrides rechargeables des calculs, obligeant les entreprises à se tourner vers des véhicules entièrement électriques ou à hydrogène.

Les réformes en cours, dont un bonus écologique pour les véhicules utilitaires, visent à inciter davantage les entreprises à adopter des flottes électriques. Les avantages financiers sont significatifs, notamment :

- des exonérations fiscales,

- les bénéfices environnementaux,

- l’amélioration de l’image de marque,

- ainsi que des économies sur les coûts de carburant et l’entretien,

Suite à cela, l’Union européenne pousse également les entreprises à respecter les nouvelles normes de durabilité, sous peine de sanctions. Les entreprises récalcitrantes risquent des amendes et une détérioration de leur réputation, un enjeu majeur à l’heure où la transparence et la durabilité sont devenues des critères essentiels pour les consommateurs et les investisseurs.

Lisez notre article à propos de :

En effet, la voiture électrique s’impose progressivement comme une option incontournable pour les entreprises, en raison de son coût total de possession (TCO) désormais inférieur à celui des véhicules thermiques. Cette tendance est renforcée par les économies réalisées sur l’énergie, la fiscalité et la maintenance.

En outre, l’électrification des flottes joue un rôle crucial dans la réduction des émissions de carbone, tout en favorisant le marché de l’occasion grâce à la revente rapide des véhicules.

Face à l’urgence climatique, la France envisage d’accélérer cette transition, notamment à travers une proposition de loi visant à verdir les flottes d’entreprise comme cité brièvement ci-dessus.

Cette législation, portée par le député Damien Adam, cherche à renforcer les réglementations existantes pour encourager l’adoption de véhicules électriques dans les entreprises. Le secteur des transports, principal émetteur de gaz à effet de serre en France, est au cœur de cette initiative. Malgré les objectifs ambitieux fixés par la Stratégie Nationale Bas Carbone, des actions plus strictes sont nécessaires pour réduire significativement les émissions d’ici à 2030.

La proposition de loi de Damien Adam, bien que controversée, introduit des quotas d’électrification progressive des flottes et prévoit des sanctions financières pour les entreprises qui ne respectent pas ces obligations. Des ajustements ont été proposés, notamment concernant le calendrier d’électrification et les amendes, afin de concilier les impératifs écologiques avec les réalités opérationnelles des entreprises.

Parmi les mesures phares, l’intégration de l’éco-score comme critère de sélection des véhicules électriques et la prise en compte des véhicules rétrofités illustrent cette volonté d’adaptation. De plus, des dispositions spécifiques pour la location courte durée et l’autopartage sont envisagées, avec une révision programmée pour 2027.

Lisez notre article à propos de :

Parallèlement, le gouvernement français renforce sa stratégie pour promouvoir une mobilité durable, en particulier auprès des entreprises qui représentent plus de 50 % des immatriculations annuelles de véhicules neufs.

Le projet de loi finances 2024, adopté le 21 décembre 2023, introduit des changements majeurs dans la fiscalité automobile, ciblant principalement trois axes que nous détaillerons ensuite :

- la restriction du bonus écologique,

- le durcissement du malus écologique,

- et la révision des taxes annuelles sur les émissions de CO2 et les polluants.

Ces ajustements fiscaux visent clairement à encourager les entreprises à opter pour des flottes plus vertes, tout en alourdissant considérablement la charge financière pour celles qui persistent à utiliser des véhicules polluants.

Ces mesures, conçues comme des leviers pour accélérer la transition énergétique, transforment la fiscalité automobile en un outil puissant de promotion de la mobilité durable.

Lisez notre article à propos de :

Les avantages des véhicules électriques en entreprise

L’essor des véhicules électriques sur le marché automobile est indéniable, avec une part croissante de ces véhicules dans les ventes, tant chez les particuliers que dans les entreprises.

En fin 2022, près de 16 % des voitures d’entreprise étaient électriques, soulignant l’importance pour les professionnels de considérer cette transition.

Outre les bénéfices environnementaux, les véhicules électriques :

- réduisent les nuisances sonores,

- offrent un confort de conduite supérieur,

- et améliorent l’image de responsabilité sociale de l’entreprise (RSE).

Sur le plan économique, bien que l’investissement initial soit élevé, les économies à long terme sont substantielles. Le coût de recharge est nettement inférieur à celui des carburants fossiles, et l’entretien est moins complexe et coûteux. Les véhicules électriques comportent moins de pièces mécaniques, ce qui réduit la fréquence et le coût des maintenances.

L’environnement législatif et fiscal est également favorable, avec des incitations comme la prime à la conversion et la prime Advenir, qui peuvent diminuer considérablement le coût d’achat. De plus, les entreprises peuvent bénéficier d’exemptions fiscales, comme :

- l’exonération de la taxe sur la carte grise,

- et la suppression de la Taxe sur les véhicules des sociétés (TVS).

En termes d’autonomie, les véhicules électriques actuels offrent des performances adaptées aux trajets professionnels, notamment en milieu urbain. Enfin, les avancées technologiques simplifient la recharge, avec des systèmes comme le « Plug & Charge » et des temps de recharge de plus en plus rapides.

Lisez notre article à propos de :

Outre ces avantages cités précédemment, nous avons l’avantage en nature, qui est un mécanisme fiscal permettant à l’employeur de fournir divers services ou prestations à ses employés, tels que la mise à disposition d’un véhicule de fonction.

Ce dispositif concerne spécifiquement les véhicules que les salariés peuvent utiliser à la fois pour des raisons professionnelles et personnelles. Contrairement aux véhicules de service, utilisés uniquement pour des trajets professionnels, les véhicules de fonction offrent un avantage fiscal pour l’employeur tout en étant un atout pour :

- attirer,

- fidéliser,

- et motiver les employés.

L’adoption de véhicules électriques de fonction présente des avantages fiscaux encore plus intéressants que les véhicules thermiques, notamment grâce à des exonérations de taxes et des abattements spécifiques.

Par exemple, les frais d’électricité pour la recharge des véhicules ne sont pas pris en compte dans le calcul de l’avantage en nature, et un abattement de 50 % peut s’appliquer dans la limite de 1 800 € par an.

Le calcul de cet avantage varie selon que le véhicule est acheté ou loué par l’entreprise.

Dans le cas d’un achat, l’avantage représente un pourcentage du coût d’achat du véhicule, tandis que pour une location, il s’élève à 30 % du coût annuel total. Ces conditions rendent le véhicule électrique de fonction particulièrement attractif, tant pour l’employeur, qui réduit ses charges sociales, que pour le salarié, qui bénéficie d’un avantage fiscal important.

Lisez notre article à propos de :

De même, la TVA, ou Taxe sur la Valeur Ajoutée, est un impôt sur la consommation introduit en France en 1954 pour simplifier le système fiscal. Contrairement aux taxes antérieures, elle s’applique uniformément au consommateur final, quel que soit le nombre d’intermédiaires. Chaque entreprise impliquée dans la production d’un bien collecte la TVA auprès de ses clients et la reverse à l’État après déduction de la TVA payée à ses propres fournisseurs.

Cependant, en entreprise, la récupération de la TVA sur les voitures de société est limitée. Pour les véhicules particuliers à usage professionnel, la TVA n’est généralement pas récupérable, peu importe le mode d’achat.

Néanmoins, concernant les voitures électriques, la TVA sur l’électricité est entièrement récupérable. De plus, les entreprises bénéficient d‘avantages fiscaux supplémentaires, tels que :

- l’exonération des frais de carte grise,

- une base d’amortissement avantageuse fixée à 30 000 €,

et l’exonération de la Taxe sur les Véhicules de Société (TVS).

Lisez notre article à propos de :

Naturellement, le leasing d’une voiture électrique est une option stratégique pour les entreprises souhaitant réduire leur empreinte carbone tout en optimisant leurs coûts.

La Location Longue Durée (LLD) pour les professionnels est particulièrement prisée, car elle permet aux entreprises de bénéficier d’une flotte de véhicules modernes sans immobiliser de capitaux importants.

Ce mode de financement offre flexibilité et avantages fiscaux, notamment la déduction des loyers du résultat imposable, tout en évitant les risques liés à l’entretien et aux réparations.

La Location avec Option d’Achat (LOA) présente, quant à elle, l’opportunité de racheter le véhicule en fin de contrat, offrant une alternative souple aux entreprises.

Enfin, la possibilité de louer des bornes de recharge permet aux entreprises :

- de stabiliser leur budget,

- et de bénéficier de services d’entretien,

rendant donc la transition vers l’électrique à la fois durable et économiquement viable. Le leasing de voitures électriques s’impose ainsi comme une solution globale pour les entreprises cherchant à allier performance, économies et responsabilité environnementale.

Lisez notre article à propos de :

Pour aller plus loin dans le domaine de la location, et plus spécifiquement dans celui de la LLD, l’amortissement des véhicules en location longue durée peut sembler complexe. Cependant, il est essentiel pour les entreprises qui envisagent de louer des voitures électriques.

Lorsqu’une entreprise acquiert un véhicule, celui-ci est inscrit à l’actif du bilan en tant qu’immobilisation, et son amortissement est déductible des impôts, sauf dans certains cas spécifiques liés aux émissions de CO2.

Pour les voitures particulières en LLD, un plafond d’amortissement annuel est appliqué, influencé par le taux d’émission de CO2 du véhicule. Par exemple, les véhicules émettant plus de 155g/km de CO2 sont soumis à un plafond d’amortissement très strict. Par ailleurs, le Code Général des Impôts impose une limite de déductibilité sur les amortissements lorsque le prix d’acquisition dépasse 18 300 €. Le calcul de l’amortissement non déductible se fait alors en fonction de la valeur financière du véhicule, répartie sur la durée de l’amortissement.

En ce qui concerne les véhicules électriques utilitaires, les entreprises peuvent récupérer la TVA sur les loyers et les carburants, ce qui n’est pas le cas pour les voitures de tourisme.

Les véhicules électriques et hybrides bénéficient de nombreuses incitations fiscales, telles que l’exonération de la taxe sur l’affectation des véhicules de tourisme à des fins économiques, renforçant ainsi leur attractivité sur le plan comptable.

Lisez notre article à propos de :

Tesla Model 3 Performance

Prix d’achat 57 490 €

(prix catalogue hors bonus)

LLD sans apport pour les professionnels à partir de 836 € / mois

- Autonomie ( WLTP) : 528 km

- Accélération (0 à 100 km/h) : 3.1 sec

- Charge rapide (de 20 à 80 %) : 20 min

Peugeot e-308 54 kWh

Prix d’achat 43 900 €

(prix catalogue hors bonus)

LLD sans apport pour les professionnels à partir de 498 € / mois

- Autonomie ( WLTP) : 409 km

- Accélération (0 à 100 km/h) : 9 sec

- Charge rapide (de 20 à 80 %) : 23 min

Professionnels : Aides à l'achat de véhicules électriques

Le bonus écologique est une aide financière visant à favoriser l’achat de véhicules affichant une empreinte carbone réduite, qu’ils soient neufs ou d’occasion.

En 2024, des ajustements notables ont été apportés à ce dispositif dans le cadre de l’effort continu de la France pour promouvoir des choix de mobilité plus écologiques. Les critères d’éligibilité ont évolué, éliminant la notion de masse pour se concentrer sur une évaluation plus complète de l’impact environnemental des véhicules, incluant :

- l’acheminement,

- les matériaux utilisés,

- et les émissions de CO2.

Pour 2024, le montant du bonus a été modifié : les entreprises et les communes ne bénéficient plus de cette aide pour les véhicules particuliers, et les montants accordés aux utilitaires et aux véhicules d’occasion ont également été réduits. Par ailleurs, les voitures électriques d’occasion ne sont plus éligibles à un bonus, mais le leasing pour les particuliers bénéficiera d’une aide augmentée.

Les véhicules électriques légers et les quadricycles continuent de bénéficier de bonus spécifiques, et le rétrofit électrique (soit la transformation de véhicules thermiques en électriques), reste soutenu sous certaines conditions.

Les démarches pour obtenir le bonus écologique n’ont pas changé : il peut être déduit directement par le concessionnaire ou demandé ultérieurement à l’Agence de services et de paiement.

Lisez notre article à propos de :

En parallèle, cette même année, le malus écologique en France subit des changements majeurs pour encourager l’adoption de véhicules plus respectueux de l’environnement.

Le seuil de déclenchement du malus est abaissé à 118 g/km de CO2, entraînant une taxe de 50 euros pour les véhicules dépassant cette limite.

Ce seuil réduit implique que davantage de véhicules seront concernés par cette taxe, renforçant ainsi les incitations à choisir des modèles moins polluants. Le plafond du malus atteint désormais 60 000 €, applicable aux véhicules émettant 194 g/km de CO2 ou plus.

De surcroît, le malus au poids, qui pénalise les véhicules de plus de 1 600 kg, est intensifié.

Cette mesure vise à inciter la production de véhicules plus légers et donc moins polluants, malgré les critiques concernant son impact sur les véhicules familiaux et utilitaires.

Lisez notre article à propos de :

Malgré la suppression de cette aide, il subsiste la prime à la conversion, constituant une aide pour les entreprises envisageant l’acquisition d’un véhicule électrique ou hybride rechargeable, neuf ou d’occasion. Elle peut aller jusqu’à 3 000 € pour les entreprises, avec des montants spécifiques pour les professionnels intéressés par :

- les véhicules à 2 ou 3 roues,

- ou les quadricycles électriques.

N’oubliez pas non plus que plusieurs aides sont octroyées quant à l’acquisition d’une ou plusieurs bornes de recharge ainsi que plusieurs aides régionales.

Lisez notre article à propos de :

Pour plus de précisions, nous avons par exemple la région Île-de-France qui subventionne l’achat de voitures électriques et le rétrofit pour encourager la réduction de la pollution, offrant ainsi un soutien aux petites entreprises locales.

Cette aide régionale, accessible aux entreprises de moins de 50 salariés, est conditionnée à un prix d’achat maximum de 47 000 € pour les véhicules électriques, assemblés dans l’UE ou respectant certaines normes environnementales.

Le montant de l’aide varie en fonction du type de véhicule, allant de 1 500 € pour les deux-roues à 9 000 € pour les camions électriques.

Une aide spécifique de 15 000 € est également disponible pour les nouvelles entreprises artisanales ou commerciales sous certaines conditions. De plus, l’aide au rétrofit permet de transformer les véhicules thermiques en véhicules propres, avec des subventions allant de 500 € à 3 000 €, selon le type de véhicule.

Enfin, la région Auvergne-Rhône-Alpes soutient l’achat de véhicules électriques avec des aides spécifiques, accompagnées de conditions d’engagement pour les bénéficiaires. Néanmoins, cette aide en question n’est adressée uniquement qu’aux :

- PME/TPE,

- entreprises,

- collectivités,

- professions libérales,

- établissements publics,

- revendeurs indépendants,

- et associations du territoire.

Chaque programme exige des démarches administratives spécifiques, avec des demandes à effectuer en ligne ou par voie postale, selon la région concernée. Ces aides sont cumulables sous certaines conditions, offrant ainsi une opportunité intéressante pour les professionnels souhaitant adopter des véhicules plus respectueux de l’environnement.

Lisez notre article à propos de :

Fiscalité et véhicules électriques en entreprise : trucs et astuces

En considérant les véhicules électriques, bien que leur investissement initial soit généralement plus élevé que pour les véhicules thermiques, ils offrent des économies substantielles en termes de carburant et de fiscalité avantageuse.

En outre, les véhicules électriques présentent aussi une dépréciation moindre et des coûts d’entretien plus faibles, ce qui peut réduire le TCO global.

Le Total Cost of Ownership (TCO), ou coût total de possession, est une mesure cruciale pour les entreprises afin d’évaluer le coût complet de leurs actifs, notamment les véhicules électriques.

Introduit par le cabinet de consulting Gartner Group en 1987 pour réduire les dépenses informatiques, le TCO s’applique aussi aux flottes automobiles. Il englobe tous les frais associés à un véhicule sur une période donnée, généralement 5 ans.

Ces frais incluent :

- l’entretien,

- le carburant,

- le capital initial,

- la dépréciation,

- les assurances,

- et les frais administratifs.

Pour calculer le TCO de manière précise, il est essentiel de prendre en compte plusieurs paramètres.

La dépréciation constitue environ 40 % du TCO, car la valeur du véhicule diminue avec le temps. Le coût du carburant représente environ 20 %, dépendant de divers facteurs comme :

- le prix de recharge,

- l’état des véhicules,

- et le style de conduite.

L’assurance, qui peut constituer 10 à 15 % du TCO, varie selon le type de couverture et les caractéristiques des véhicules.

Enfin, les coûts d’entretien, représentant environ 5 à 10 %, augmentent au fil des années, influençant le coût global de possession.

Ainsi, bien choisir vos véhicules et optimiser le calcul du TCO sont essentiels pour maximiser les économies et investir intelligemment dans votre flotte.

Lisez notre article à propos de :

Dans le même thème, pour maîtriser les coûts, il est important de choisir un modèle électrique adapté aux besoins spécifiques de votre entreprise.

Si vos déplacements sont fréquents, optez pour un modèle avec une bonne autonomie.

En revanche, pour des trajets urbains, une citadine électrique plus économe sera plus appropriée. La vitesse de recharge est également un facteur clé, influençant directement l’efficacité de vos opérations.

De plus, planifier vos déplacements et adapter votre conduite sont des stratégies efficaces pour :

- optimiser l’autonomie,

- et réduire les coûts d’énergie.

En tant qu’entreprise, il est aussi recommandé de sensibiliser et former vos collaborateurs à l’écoconduite et à l’utilisation des bornes de recharge. Enfin, installer des bornes de recharge en entreprise ou au domicile des salariés peut représenter une solution avantageuse pour minimiser les dépenses liées à la recharge.

Avec le simulateur TCO, calculer le coût total de possession de votre voiture et comparez-le avec son équivalent thermique.

Lisez notre article à propos de :

Premièrement, installer des bornes de recharge sur le lieu de travail est devenu une nécessité pour de nombreuses entreprises, non seulement pour répondre à la demande croissante des salariés, mais aussi pour améliorer leur satisfaction. Offrir ce service permet aux employés de :

- gagner du temps,

- réduire leur stress,

- renforcer l’attractivité de l’entreprise et sa politique de responsabilité sociétale.

Cependant, cet investissement peut être coûteux, avec des dépenses pouvant atteindre plusieurs milliers d’euros en fonction de l’installation et des services associés.

Pour rentabiliser ces coûts, les entreprises peuvent choisir de facturer la recharge à leurs employés, que ce soit :

- au kWh,

- au temps,

- ou sous forme de forfait.

Chaque méthode présente ses avantages selon les besoins de l’entreprise. Les bornes de recharge connectées offrent également des fonctionnalités avancées, telles que la supervision à distance et l’automatisation de la facturation, facilitant ainsi la gestion quotidienne.

Lisez notre article à propos de :

Deuxièmement, il existe les indemnités kilométriques, étant une compensation financière versée par l’entreprise à un employé qui utilise son véhicule personnel à des fins professionnelles. Contrairement aux véhicules de société, les indemnités concernent exclusivement les véhicules privés des employés.

Cette compensation couvre les frais comme :

- l’usure,

- l’entretien,

- les assurances,

- et la consommation d’électricité pour les véhicules électriques.

Cependant, elle exclut :

- les péages,

- les intérêts d’emprunt,

- et les frais de stationnement,

Pour les véhicules électriques, une majoration de 20 % est appliquée au barème kilométrique standard, rendant l’indemnisation plus avantageuse.

De plus, les indemnités peuvent être déduites des revenus imposables via deux méthodes :

- la déduction forfaitaire de 10 %

- ou la déduction des frais réels, cette dernière nécessitant de justifier les dépenses.

Le barème kilométrique, qui a été revalorisé en 2024 de 5,4 %, prend en compte l‘inflation et les coûts croissants du carburant. Pour les véhicules électriques, ce barème intègre déjà les frais liés à la batterie, ce qui en fait une option financièrement avantageuse pour les professionnels.

Lisez notre article à propos de :

Les avantages à l'achat de véhicules électriques selon type d'entreprise

Les professions libérales

Pour les professionnels libéraux, l’acquisition d’une voiture électrique présente des avantages fiscaux importants. Les récentes modifications fiscales, notamment la suppression du bonus écologique pour les entreprises et l’ajustement des montants pour les particuliers, sont des éléments à prendre en compte.

Les professionnels libéraux peuvent néanmoins profiter :

- de la prime à la conversion,

- pouvant atteindre jusqu’à 6 000 € pour les foyers modestes,

- et bénéficier d’aides supplémentaires dans les Zones à Faibles Émissions (ZFE).

Pour rappel, en matière de déductions fiscales, les professionnels peuvent choisir entre deux méthodes :

- les frais réels,

- ou les indemnités kilométriques.

Les indemnités kilométriques couvrent une large gamme de dépenses, y compris l’amortissement, l’entretien, et l’électricité.

Pour les frais réels, il est nécessaire de conserver toutes les factures, mais cette méthode peut être plus complexe en cas d’usage mixte du véhicule.

En somme, l’acquisition d’un véhicule électrique pour une activité libérale est donc un choix fiscalement optimisé.

Lisez notre article à propos de :

En effet, l’État encourage activement les professionnels libéraux à adopter des véhicules électriques, offrant ainsi plusieurs avantages fiscaux.

Parmi ces avantages, l’amortissement permet une déduction fiscale pouvant aller jusqu’à 30 000 € pour les véhicules émettant moins de 20 g de CO₂/km. Il est également possible d’amortir la batterie séparément. En matière d’immatriculation, certaines régions accordent une exonération totale de la taxe sur la carte grise pour les voitures électriques.

De plus, les professionnels sont exemptés de la taxe sur les véhicules de société, désormais remplacée par des taxes sur les émissions polluantes.

Lisez notre article à propos de :

Les professions liées au tourisme

Le secteur du transport de personnes, en pleine expansion avec la popularité croissante des applications de mise en relation, englobe divers métiers tels que :

- les taxis,

- les chauffeurs VTC,

- et les capacitaires LOTI.

En matière de fiscalité, les entreprises de transport de personnes bénéficient d’avantages spécifiques.

Elles peuvent récupérer la TVA sur l’achat de leurs véhicules, qu’ils soient acquis en achat comptant, en crédit-bail ou en location. De plus, ces entreprises sont exemptées de la taxe sur l’affectation des véhicules de tourisme à des fins économiques, à condition que les véhicules soient exclusivement dédiés au transport de personnes. Concernant l’amortissement, les véhicules peuvent être amortis sur 4 à 5 ans, avec une possibilité d’amortissement en 3 ans pour les taxis.

Lisez notre article à propos de :

Les PME/TPE

Pour les PME et TPE, la LLD présente plusieurs avantages majeurs.

Sur le plan fiscal, les véhicules électriques :

- bénéficient d’exonérations de la Taxe sur les Véhicules de Sociétés (TVS)

- et permettent d’augmenter les charges déductibles, optimisant ainsi l’impôt sur les sociétés.

En outre, la LLD facilite une meilleure gestion de trésorerie grâce à des mensualités fixes qui simplifient la prévision budgétaire.

La LLD offre également une souplesse contractuelle, permettant d’adapter le contrat aux besoins changeants de l’entreprise, comme le kilométrage ou les services inclus. De plus, elle garantit un véhicule toujours récent et performant, contribuant ainsi à l’image de marque de l’entreprise et à la satisfaction des collaborateurs.

En matière de soutien financier, l’État propose divers dispositifs, tels que la prime à la conversion, qui peut être combinée avec des aides locales pour réduire le coût des véhicules électriques.

Mais ce n’est pas tout : le Prêt Vert ADEME, en collaboration avec Bpifrance, est également disponible pour aider les PME et TPE à financer leur transition énergétique avec des conditions avantageuses.

Enfin, pour compléter la transition énergétique, les entreprises peuvent envisager l’installation de bornes de recharge et la distribution de cartes de recharge à leurs employés, facilitant ainsi l’utilisation des véhicules électriques.

Lisez notre article à propos de :

Vous souhaitez commander votre carte de recharge Beev ?

Grâce à notre carte, rechargez votre voiture électrique en toute simplicité sur l’ensemble des bornes de recharge disponibles en Europe.

Le saviez-vous ? L’adoption d’utilitaires électriques présente de nombreux avantages pour les PME, allant au-delà de la simple réduction des coûts de carburant et de maintenance.

Ces véhicules offrent des économies notables grâce à :

- une gestion simplifiée des coûts de fonctionnement,

- et une diminution significative des dépenses en entretien, avec des frais pouvant être jusqu’à 25 % inférieurs à ceux des véhicules thermiques.

Le marché des utilitaires électriques s’élargit, avec une gamme croissante de modèles adaptés aux besoins spécifiques des PME, comme :

- le Renault Kangoo e-Tech pour le transport de matériel

- ou le Peugeot e-Expert pour la livraison au dernier kilomètre.

L’acquisition ou la location de ces véhicules permet également de bénéficier d’avantages fiscaux tels que la récupération de la TVA et des amortissements avantageux, tout en réduisant l’empreinte carbone de l’entreprise.

Pour tirer pleinement parti de ces avantages, il est crucial d’optimiser la gestion de votre flotte électrique en tenant compte des besoins :

- en autonomie,

- des coûts associés,

- et du volume utile des véhicules.

En ce qui concerne la gestion de la recharge, les PME ont plusieurs options :

- utilisation d’adaptateurs domestiques,

- installation de bornes de recharge internes,

- ou adhésion à des réseaux de recharge publics,

Chaque solution présente des avantages spécifiques selon les besoins et les ressources de l’entreprise.

En adoptant progressivement des utilitaires électriques, votre PME pourra non seulement réduire ses coûts d’exploitation, mais aussi améliorer son image de marque en se positionnant comme un acteur responsable dans la transition énergétique.

Lisez notre article à propos de :

Conclusion

La fiscalité des voitures électriques en entreprise représente un domaine riche en opportunités et en avantages pour les professionnels avertis. En tirant parti des aides disponibles, des réductions fiscales et des mécanismes d’amortissement, les entreprises peuvent non seulement alléger leurs coûts opérationnels, booster leur ROI, mais aussi jouer un rôle actif dans la transition énergétique.

Il est essentiel de rester informé des évolutions législatives et des opportunités fiscales pour maximiser les bénéfices de votre transition vers une flotte de véhicules électriques. En investissant du temps dans une compréhension approfondie de ces aspects, vous pourrez tant optimiser votre gestion que vos investissements, tout en contribuant positivement à l’environnement et renforcer votre image de marque.

Vous êtes convaincu par les avantages des véhicules électriques pour votre entreprise et recherchez un partenaire fiable pour vous accompagner dans cette transition ? Beev est la solution qu’il vous faut ! Contactez nos experts dès maintenant pour obtenir un devis gratuit et découvrir nos offres sur mesure.

Plus de 2 000 clients nous ont fait confiance

Very good experience with Leo Chaput and his team. I truly recommand

La société Beev a installé à mon domicile (Marseille, 9eme) la borne de recharge en janvier 2025. La durée de toute la procédure, de l'obtention de la facture à l'installation, a été très raisonnable et le prix très compétitif. La qualité du travail de l'installateur était parfaite. J'utilise régulièrement la borne de recharge et suis très satisfait du travail effectué. Un grand merci à Beev.

Conseils et processus de commande au top. Une équipe pour l'installation super et serviable.

Un grand merci à Léo qui n'a pas ménagé ses efforts malgré les contraintes pour trouver le meilleur financement et LE véhicule que je souhaitais dans des délais courts.

Bonjour l'équipe Beev, J'ai pas grand chose à dire, mais juste waouh, service impeccable et je tiens à remercier en particulier Mr Léo CHAPUT pour son professionnalisme. je recommande sans hésitation.

Excellent contact avec le représentant commercial, livraison ultra rapide et installation réalisée telle que prévue par une équipe compétente. La borne fonctionne parfaitement, que demander de plus ?