Baisse des avantages fiscaux pour les voitures de fonction thermiques ?

La récente étude réalisée par T&E mettant en évidence la nécessité de réduire les avantages fiscaux associés aux voitures de fonction thermiques, telles que celles à essence et diesel, marque un tournant significatif dans la politique de mobilité durable. En effet, ces véhicules de société représentent une part importante du parc automobile en France, avec plus de 2,1 millions de voitures de fonction en circulation fin 2023, dont environ 1,1 million disposant d’une motorisation thermique ou hybride.

💡Pour rappel : Une voiture de fonction est fournie de manière permanente à l’employé, sans obligation de restitution lors de son départ du lieu de travail. Ce véhicule est utilisable aussi bien dans le cadre professionnel que pour des déplacements privés, en dehors des heures de travail.

Ceci étant dit, un projet de révision de la fiscalité applicable aux voitures de fonction thermiques serait actuellement à l’étude.

Ce serait une réforme visant à réduire les avantages en nature liés à ces véhicules polluants. On parle d’un possible passage du forfait actuel de 30% du coût du véhicule à 50%, ce qui renchérirait considérablement la facture pour les entreprises et les salariés.

Un manque à gagner de 4 milliards pour l’État et la Sécurité Sociale

En effet, le gouvernement a mis en lumière les avantages fiscaux considérables qui ont permis à ces véhicules de bénéficier de réductions d’impôts et d’amortissements. Actuellement, l’État (avec la réduction des impôts sur le revenu et sur les sociétés) et la Sécurité Sociale (par le biais de la diminution des cotisations salariales et patronales) perdent près de 4 milliards d’euros chaque année (précisément 3,96 milliards) en raison de ces allégements fiscaux, indique Transport & Environment.

L’ONG prend l’exemple du BMW X3 thermique, qui bénéficie d’un avantage fiscal annuel estimé à 23 600 €, soit un montant 4 fois supérieur à celui de la subvention allouée pour un leasing social qui s’étend pourtant sur 3 ans.

À titre de comparaison, cela équivaut à près de 40 % des économies visées par le gouvernement avec la réforme des retraites (10,3 milliards d’euros en 2027) ou au subventionnement d’un demi-million de leasing social de voitures électriques.

Transport & Environment, ONG

Pour l’ONG, le régime fiscal applicable aux voitures de fonction thermiques et hybrides :

- altère le signal fiscal,

- et ne pousse pas les entreprises françaises à favoriser une transition rapide vers l’électrique.

Ainsi, à partir de 2025, la révision des barèmes des avantages en nature des véhicules thermiques devrait engendrer une augmentation significative de la part taxable, rendant ces véhicules polluants moins attractifs pour les sociétés. Selon les estimations, cette mesure pourrait rapporter jusqu’à 4 milliards d’euros à l’État, tout en incitant les entreprises à se tourner vers des alternatives plus écologiques, notamment les voitures électriques.

Une décision axée sur l’accélération du verdissement des flottes entreprise

Cette mesure s’inscrit dans la lignée d’une politique plus globale visant à verdir les flottes automobiles des entreprises françaises, en vue de la l’interdiction de la vente de nouveaux véhicules polluants dès 2035 ainsi qu’aux exigences des normes CAFE.

L’objectif affiché est clair : pousser les entreprises à renouveler leurs flottes automobiles en optant dorénavant pour des véhicules plus propres.

De plus, les véhicules de fonction jouent un rôle crucial dans la transition écologique du parc automobile national : intégrés rapidement au marché de l’occasion, ils offrent aux Français des classes moyennes et modestes la possibilité d’acquérir des modèles électriques plus abordables.

💡Le saviez-vous ? 85 % des Français préfèrent acheter des véhicules d’occasion plutôt que des modèles neufs.

Un impact financier pour les entreprises et les salariés

Comme énoncé précédemment, si cette réforme en question se concrétise, elle impacterait à la fois les entreprises et les employés bénéficiant de cet avantage en nature.

En pratique, les voitures de fonction thermiques sont soumises :

- à l’impôt sur le revenu,

- ainsi qu’aux cotisations sociales et patronales.

Cependant, seule la fraction correspondant à l’usage privé fait l’objet d’une imposition. Cet usage personnel peut être évalué soit :

- via un forfait,

- soit de manière réelle.

Mais ce n’est pas tout ! Une autre mesure fiscale va impacter directement les coûts pour les entreprises : l’amortissement non déductible des véhicules de tourisme en 2025. Ce changement pourrait considérablement modifier l’intérêt des entreprises pour les véhicules thermiques, en rendant leur coût fiscalement moins avantageux. Pour mieux comprendre comment cette réforme va impacter vos choix de flotte, consultez notre article détaillé ici.

Lisez aussi notre article :

De ce fait, c’est ce mode d’évaluation forfaitaire qui attire l’attention de Matignon.

Pour rappel, les collaborateurs bénéficiant d’une voiture de fonction peuvent l’utiliser pour leurs trajets tant professionnels que personnels. L’usage privé de ces véhicules est soumis à un régime fiscal spécifique, qualifié par Transport & Environment de véritable “niche fiscale et sociale”.

En d’autres termes, l’État estime que la plupart des voitures de fonction sont principalement utilisées pour des trajets personnels. En effet, 65 % des kilomètres parcourus par ces véhicules seraient réalisés dans un cadre privé, représentant donc le double des 30 % actuellement retenus pour le calcul fiscal, d’où l’objectif d’augmenter ce seuil à 50 % des loyers.

Cela pourrait en grande partie expliquer la réticence des entreprises françaises à opérer la transition vers l’électrique au sein de leurs flottes et de respecter la loi LOM.

To be consulted : Ecological transition: 60% of the 3,447 French companies concerned do not comply with the LOM law

Le régime de taxation accommodant dont bénéficient les voitures de fonction thermiques et hybrides s’apparente à une subvention indirecte aux carburants fossiles.

T&E, ONG

Comme il est difficile d’établir avec précision la part de l’utilisation privée et professionnelle du véhicule, un arrêté de 2002 établit un barème de taxation forfaitaire :

- Pour un véhicule acquis par l’entreprise : 9 % si le carburant n’est pas pris en charge par l’entreprise, et 12 % dans le cas inverse.

- Pour un véhicule loué par l’entreprise (en leasing professionnel) : 30 % lorsque le carburant n’est pas inclus, et 40 % s’il l’est.

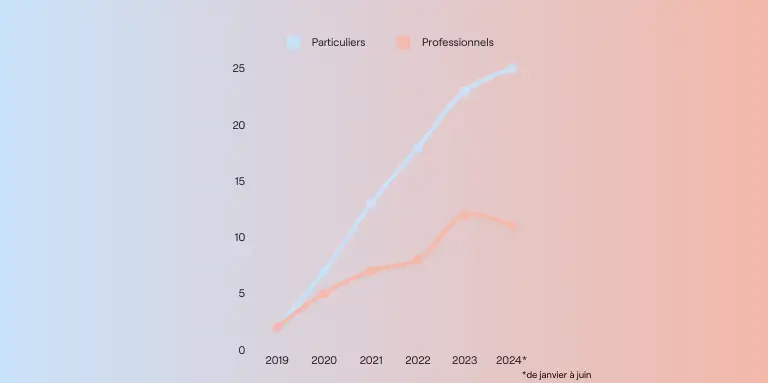

À titre d’exemple, 11 % des véhicules d’entreprise neufs étaient électriques au premier semestre 2024, tandis que 25 % des voitures neuves immatriculées par les ménages l’étaient, grâce en partie au leasing social.

À lire : Une voiture électrique pour 100 € par mois ?

Pour plus de clarté, voici un graphique mettant en avant l’évolution des immatriculations par an des voitures électriques (exprimé en pourcentage) des professionnels et des particuliers.

À noter également que le taux d’électrification des véhicules de fonction en France reste nettement en deçà de celui de ses voisins européens : au premier semestre 2024, il s’élève à 11 %, tandis qu’il atteint 35 % en Belgique et au Danemark, et jusqu’à 75 % en Norvège.

Comment se fait-il ? En Belgique, le gouvernement a supprimé la déductibilité fiscale des voitures de fonction. En d’autres termes, leurs coûts ne sont plus déductibles de l’impôt sur les sociétés. De même, au Royaume-Uni, l’avantage en nature a été modulé par le gouvernement : les véhicules les plus polluants subissent désormais une taxation accrue.

Pour ainsi encourager la transition écologique des flottes, l’ONG recommande donc une réforme fiscale touchant à la fois les entreprises et les salariés :

- “Doubler les forfaits d’évaluation de l’avantage en nature sur l’utilisation privée des voitures de fonction, tout en conservant la réduction dont bénéficient actuellement les modèles électriques”.

- “Réduire les possibilités pour les employeurs de déduire une partie du coût d’acquisition des voitures de fonction fossile de son impôt sur les sociétés, jusqu’à la suppression complète de cette possibilité en 2029”.

Cette initiative renforcera donc la pression en faveur d’une accélération de la transition écologique des parcs d’entreprises.

Quels sont les avantages en nature pour les véhicules électriques de fonction ?

Face à la montée en puissance des restrictions fiscales, les véhicules électriques se positionnent comme une alternative de plus en plus intéressante qu’elles ne le sont déjà. Côté salariés, quels sont précisément les avantages en nature sont disponibles en termes de voitures de fonction ? L’heure est venue de passer à l’électrique et de profiter de ses nombreux atouts financiers et écologiques !

À consulter pour avoir une vision à 360° sur le sujet : Fiscalité des voitures électriques en entreprise : le guide incontournable

Un calcul spécifique de l’avantage en nature

Pour encourager les entreprises à électrifier leur flotte, un régime spécifique s’applique désormais aux véhicules électriques dans le calcul des avantages en nature.

Du 1er janvier 2020 au 31 décembre 2024, lorsque l’employeur met un véhicule entièrement électrique à la disposition d’un salarié :

- Les coûts d’électricité supportés par l’employeur pour la recharge du véhicule sont exclus du calcul de l’avantage en nature.

- Un abattement de 50 % est appliqué sur l’avantage en nature, avec un plafond fixé à 1 800 € par an.

Prise en charge par l’employeur de l’achat et l’installation de borne de recharge

Jusqu’au 31 décembre 2024, si vous mettez à disposition de vos employés sur leur lieu de travail une borne de recharge, l‘avantage en nature résultant de son utilisation à des fins personnelles est évalué à 0 € (frais d’électricité inclus). À noter que cet avantage ne sera pas reconductible pour l’année 2025.

Dans le cas où la borne est installée en dehors du lieu de travail, il est possible en tant qu’employeur de couvrir tout ou partie des coûts liés à :

- son achat,

- sa location,

- son installation,

- et son utilisation.

Par exemple, si l’employeur couvre tout ou partie des frais liés à l’acquisition et à l’installation de la borne, l’avantage en nature est de :

- 0 € si la mise à disposition de la borne prend fin avec le contrat.

- 50 % des dépenses réelles que le salarié aurait dû engager pour l’acquisition et l’installation

- dans la limite de 1 000 €.

- 75 % des dépenses réelles que le salarié aurait dû engager pour l’acquisition et l’installation

- dans la limite de 1 500 € si la solution de recharge a plus de 5 ans.

En revanche, si l’employeur prend en charge tout ou partie des autres frais associés à l’utilisation de la borne de recharge ou au contrat de location, 50 % du montant des dépenses réelles que le salarié aurait dû engager (hors frais d’électricité).

Des indemnités kilométriques intéressantes

Lorsqu’un salarié utilise son véhicule personnel pour des missions professionnelles, il bénéficie d’indemnités kilométriques. Celles-ci sont déterminées selon un barème établi par l’administration fiscale.

Depuis le début de l’année 2021, lorsque l’employé utilise un véhicule personnel entièrement électrique, ces indemnités sont augmentées de 20 % par rapport à ce barème.

Pour rappel, le calcul du montant des indemnités et la déduction des frais de transport reposent sur 2 paramètres principaux :

- La puissance administrative ou fiscale du véhicule

- Plus le salarié utilise un véhicule puissant, plus le montant de ses frais kilométriques sera élevé.

- La distance parcourue durant l’année

- Le barème de l’administration propose un tarif dégressif par kilomètre pour les gros rouleurs.

Conclusion

En réduisant ces avantages en nature, l’État incite les entreprises à réévaluer leur flotte et à opter pour des véhicules électriques, non seulement pour répondre aux exigences réglementaires, mais aussi pour réaliser des économies substantielles. Cette initiative va au-delà d’un simple changement fiscal : elle se traduit par un réel engagement vers la décarbonation du secteur des transports.

En effet, les véhicules électriques ne sont pas seulement une alternative respectueuse de l’environnement, mais ils offrent également des avantages financiers indéniables, tant pour les entreprises que pour les employés.

Pour ceux qui souhaitent approfondir cette transition vers l’électrique, Beev est là pour vous accompagner dans cette transition. En tant que spécialiste de la mobilité électrique, nous vous proposons des solutions sur-mesure pour électrifier votre flotte :

- Choix du véhicule : Nos experts voiture électrique vous aident à sélectionner les modèles les mieux adaptés à vos besoins et à votre budget.

- Installation de bornes de recharge : Nos experts borne de recharge prennent en charge l’installation de bornes de recharge sur votre site, en vous assurant un service clé en main.

- Suivi et gestion de votre flotte : Notre plateforme de Fleet manager vous permet de suivre en temps réel l’utilisation de vos véhicules et d’optimiser leur gestion.